2016年上半年中国房地产市场调查报告

时间:2021-08-311.价格:百城整体累计上涨7.61%,核心一二线及其周边城市轮番领涨

新房价格:百城持续上涨创新高,二线城市表现突出

图:百城住宅均价及环比变化

2016年上半年百城住宅均价环比涨幅进一步扩大,3月环比涨幅达1.90%,5月同比涨幅突破10%。根据中国房地产指数系统对100个城市的全样本调查数据显示,2016年以来,百城住宅均价环比持续上涨,上半年累计上涨7.61%。其中,一季度累计上涨2.94%,3月单月涨幅达到历史最高点,为1.90%;二季度保持较高涨幅,累计上涨4.54%。同比来看,百城住宅价格同比自2015年8月止跌转涨以来连续11个月上涨,且涨幅持续扩大,今年5月涨幅突破10%,6月涨幅继续扩大,至11.18%。

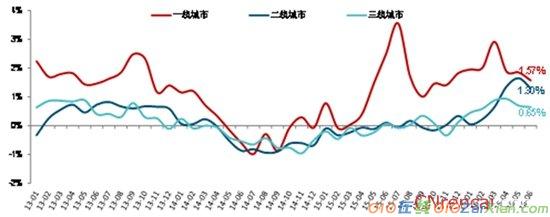

图:各线城市住宅均价环比走势

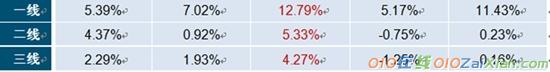

表:百城及各类型城市不同阶段累计涨跌幅

2016年上半年,各级城市住宅价格均累计上涨,二季度城市分化趋势放缓。具体来看,一线城市上半年累计上涨12.79%,涨幅较去年同期扩大7.62个百分点;二线城市累计上涨5.33%,其中苏州、南京累计涨幅超过20%;三线城市累计上涨4.27%,其中东莞、中山、惠州涨幅超过25%,居全国前列。二季度分化趋势明显放缓,一线城市涨幅收窄,二三线涨幅均扩大,尤其是二线城市涨幅扩大显著。

随机推荐

上一篇:县纪委处理山西教师自费聚餐问题调查报告

下一篇:最新房车拥有者调查报告